「積立投資」は長期的に行うことでそのパワーを発揮する。

ポイントとなるのは「定額」にすること。

これによって享受できる、ドルコスト平均法の効果について見ていこう。

積立投資の実例を紹介

積立投資といえば、毎月・毎週・隔月など決まったスパンで決まった金額分の株やETFなどを購入するのが基本だ。

積立額は自由だが、ムリなくコツコツ続けられる程度が理想で、相場感としては2万円〜多くても10万円程度だろう。

このように通常は毎月定額が一般的だが、株数(口数)を固定するケースも無くはない。

ただ、これだと次章で説明する「ドルコスト平均法」の恩恵を得られず、積立投資のパワーを発揮できないのだ。

なのでここでは定額の積立とし、その実例を紹介する。

積立投資の実例を紹介

例えば私の場合以下のような積立投資をやっている。

- ハンサード社のアスパイアという海外積立投資

- SBI証券のクレカ投信積立

それぞれをザックリと説明すると、ハンサードのアスパイアは海外のいくつかの優良ファンドに分散して、毎月5万円ずつ投資している。

詳細は以下の記事に書いているので確認してみてほしい。

参考:【ハンサード積立投資】優良な海外ファンドに投資するメリットや注意点

2つ目のSBI証券のクレカ投信積立は、クレジットカード払いにて投資信託の定期購入ができるサービスだ。

月40,000円ほど世界株のインデックスファンドを購入しているのだが、クレジットカードで支払うと何が良いかといえば「ポイント還元」だ。

この記事を書いている2023年3月時点でだが、私のカードの場合なんと5%分のポイントがもらえる。

つまり40,000に対して2,000ポイントもらえるわけだ。

投資において5%のリターンを出し続けるというのはかなり難しいこと。

投資信託の手数料は高めでも、購入した瞬間に5%のリターンが確定しているのは非常にありがたい。

ドルコスト平均法は何がスゴい?

積立投資のメリットと言えば、ドルコスト平均法による恩恵を享受できること。

ドルコスト平均法を簡単に説明すると、日々価格の変動するファンドを購入日(購入月)を分けて購入することで、平均購入単価を抑えることができるというもの。

ドルコスト平均法の例

毎月定額で購入している場合、ファンド(他、個別銘柄や債券など)の価格が下がればそれだけ多くの口数を購入できる。

例えば毎月10,000円を積立ている場合、

価格 口数 買える量

- 2,000円 5口 中間

- 1,000円 10口 多い

- 3,000円 3.3口 少ない

単価が1,000円の時は2,000円の時に比べて2倍の口数を購入できる。

逆に3,000円の時は3.3口しか購入できないが、その分高値づかみを回避できるとも言えるわけだ。

ハンサードのアスパイアのように長期積立(積立期間30年)の場合は、価格の変動率が大きい投資対象の方が効果を発揮すると言われている。

「単価が安い→口数を多く買える」「単価が高い→高値づかみを抑える」の効果をより享受できるからだろう。

逆に投資期間が短い(または投資期間が残り数年)、一時的な含み損のある状態を短くしたいという場合は、債券やバランス型のファンドなどを中心に投資する方がよい。

ドルコスト平均法の何がスゴい?

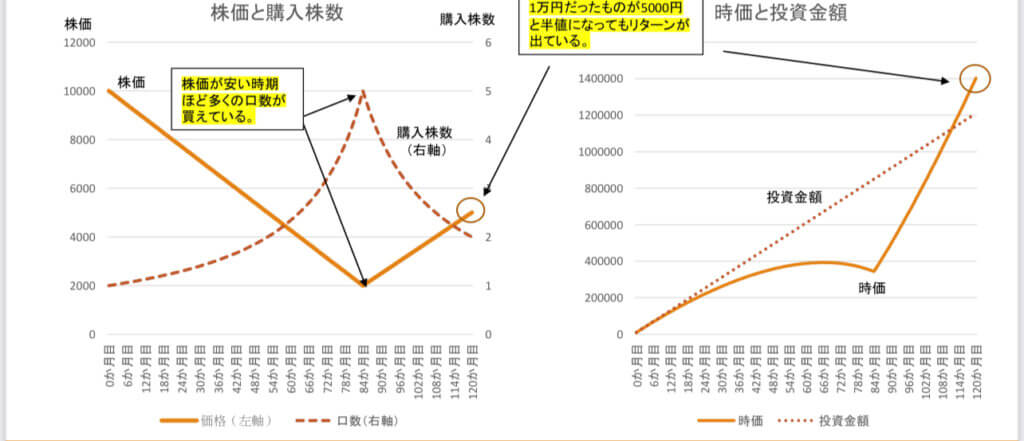

ここでドルコスト平均法によってどのようにリターンが出るのか例を出してみる。

「半値になっても儲かる積立投資」という事例が挙げられる。

投資開始時に10,000円だった投資対象が7年目に2,000円まで下落した。

その後投資終了時に5000円まで回復した。

この投資対象に毎月10,000円、年間12万円投資した場合どうなるか?という事例。

この事例を試算したところ、112ヶ月目にプラスに反転した。

最終的には価格は5,000円とスタート時の半分であるにも関わらず、120万円の投資に対して140万円と20万円プラスとなった。

この事例をグラフで見ると以下のようになる。

出典:ヘッジファンドダイレクト

価格が一時期は80%も下落し、その後満期に半値までしか回復しなかったにも関わらず、20万円ものリターンが出ているのは正にドルコスト平均法のスゴさだろう。

これをもし最初に120万円ドカンと投資していたら、最終的には単に半値になってしまい単純に大損するだけだ。

さらに、積立金額は任意で少額でもOKだから家計を圧迫しにくいし、自動的に天引きされる設定にしておけば手間もない。

注意しなければならないのは、上記の例のように価格が大きく下落した時に、我慢できずに売却してしまうと何のの意味もないということ。

だから上記の例のように、最低でも10年以上の長期的なスパンでの投資を貫かなければならない。

今回のまとめ

月々定額の積立投資では、積立期間が20年〜30年と長期であり投資対象の価格変動が大きいほど、ドルコスト平均法の効果が高い。

これは価格が低い時にたくさんの口数を購入できることと、価格が高い時には高値づかみを抑えられることが理由だ。

この点をしっかりと理解しておけば、下落トレンドの時でも慌てずに、むしろ口数をたくさん仕込めると嬉しくなるだろう。

コメント